◆はじめに

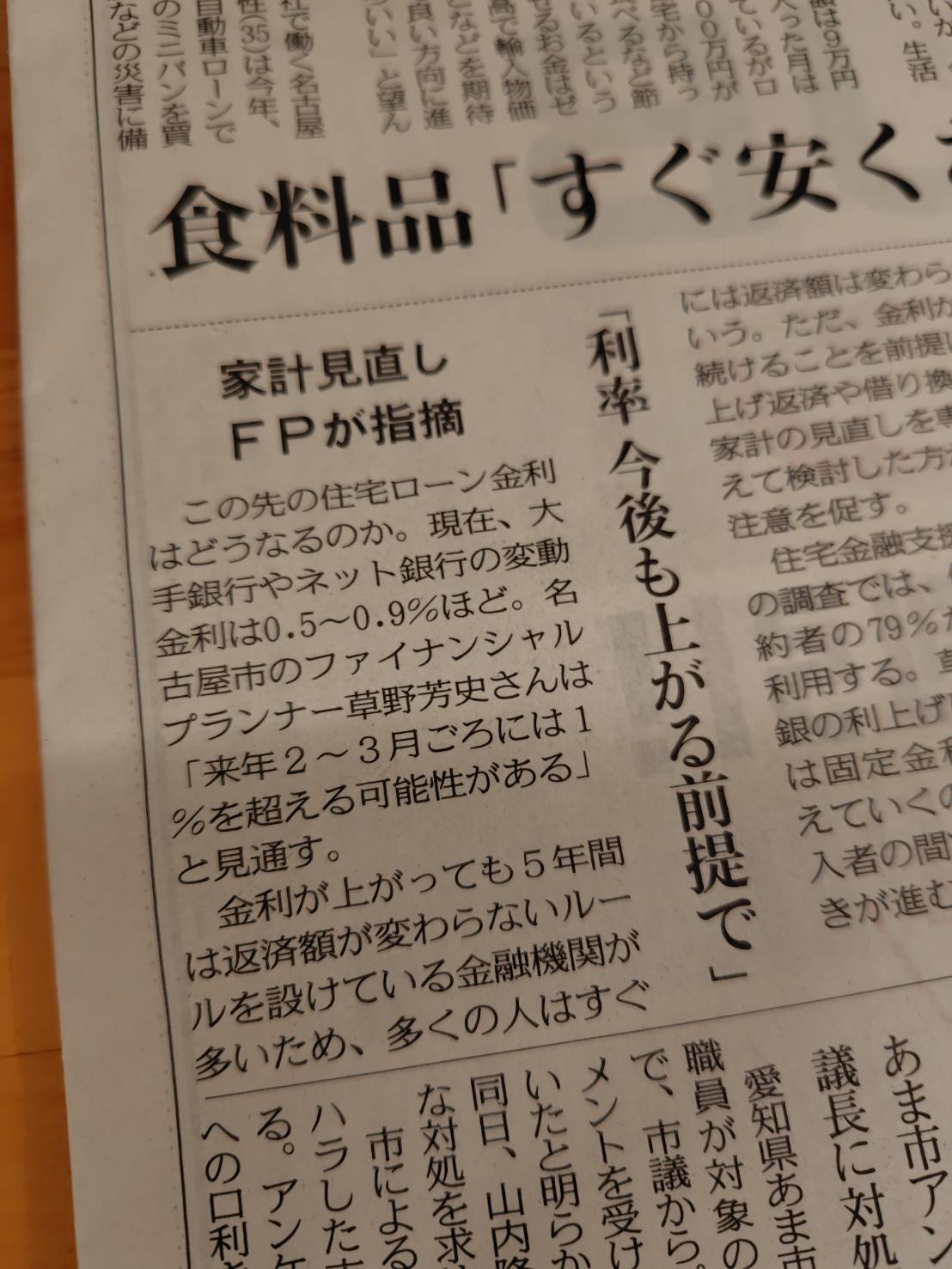

住宅ローン金利が、長い「超低金利時代」から明確に転換しつつあります。

とくに2025年後半以降は、変動金利・固定金利ともに動きが大きく、

- このまま変動で大丈夫なのか? それとも固定にすべきなのか?

- そもそも変動と固定の違いがよくわからない

- フラット35は誰に向いているの?

- 金利がどうやって決まるのか知らない

- 銀行や住宅会社の説明だけだと不安

という方も少なくないでしょう。

住宅ローンは、「どの金利タイプが得か」だけで決めるものではありません。大切なのは、金利が動いたときに家計がどう影響を受けるのかを理解したうえで自分に合った選択をすることです。

そこで、今回のコラムでは

・住宅ローン金利の基本構造

・変動金利と固定金利の違い

・金利上昇局面で考えるべきリスク

を整理したうえで、「どのローンが得か」ではなく、「金利がある時代に、住宅ローンをどう考えるべきか」解説します。住宅ローン選びの“考え方”を手に入れたい方は、どうぞこのページをブックマークしてご活用ください。

※このコラムは、住宅ローンについて幅広く・体系的に整理した長文コラムです。

お読みになる目的に応じて、関心のある部分から読み進めていただいても問題ありません。

・これから住宅ローンを検討する方

→ 金利タイプの考え方/変動・固定・フラット35の整理

・すでに変動金利で返済中の方

→ 金利上昇時の影響/5年ルール・125%ルール/返済額の考え方

・借換えを検討している方

→ 借換えの注意点/やってはいけない借換え/判断の基準

※また、このコラムは、住宅ローン金利や金融政策、関連制度の動向を踏まえ、内容を随時見直し・更新しています。最新の判断材料として、必要に応じて読み返していただければ幸いです。

◆このページの目次

- 住宅ローン金利の基本を理解する

1-1. まず押さえたい住宅ローン金利の全体像

1-2. 金利はどのように決まるのか

1-3. 「金利が0.1%違うといくら変わる?」の超具体例

1-4. 初心者が最初に知っておくべき前提知識 - 金利タイプの種類(3つだけ覚えればOK)

2-1. 変動金利とは|半年ごとに見直される仕組み

2-2. 固定金利期間選択型とは|一定期間だけ安心できるタイプ

2-3. 全期間固定金利とは|返済終了まで金利が変わらない仕組み

2-3-1. 全期間固定の代表例としての「フラット35」

2-3-2. フラット35S・子育てプラスの優遇制度

2-3-3. 固定金利タイプ・フラット35が向いている人 - 住宅ローン金利が動く仕組み(政策と市場)

3-1. 日銀の政策金利と変動金利の関係

3-2. 長期金利(10年国債)と固定金利の関係

3-3. 日本とアメリカ(FRB)の関係

3-4. 円安・インフレ・賃金動向が与える影響

3-5. 金利が上がりやすい/下がりやすい時の特徴 - 家計と金利の“相性”を考える(FP視点)

4-1. キャッシュフロー表(家計の地図)の重要性

4-2. 金利が0.5%上がると家計はどうなる?

4-3. 共働き・教育費・老後資金とのバランス

4-4. 家計の強み・弱みから金利タイプを決める方法 - 住宅会社の事情と金利提案のリアル

5-1. なぜ住宅会社は変動金利を好むのか?

5-2. 注文住宅と“つなぎ融資”の注意点

5-3. “金利提案の偏り”が起きやすい構造

5-4. 金利と家づくりは「別の意思決定」——これが最大のポイント

- ニュースは「3つのカテゴリー」で読むだけでOK

6-1. 日銀の政策金利

6-2. 長期金利(10年国債)のニュース(固定金利が動く)

6-3. 米国FRBのニュース(日米金利差 → 円安 → 日本の金利も影響) - 住宅ローンの借入額(予算)の決め方

7-1. 「借りられる額」と「返せる額」はまったく別物

7-2. 草野が使う「キャッシュフロー表(家計の地図)」という判断軸

7-3. 「返済比率」よりも大事なのは“家計余力”

7-4. ライフプランを見る時の注意点

7-5 草野が勧める「安全な予算決めの3ステップ」

- 頭金(自己資金)の考え方(いくら入れるのが正解?)

8-1. よくある3つの誤解(最初に正しておきたいこと)

8-2. 頭金をいくら入れるかは「手元資金」で決まる

8-3. 「頭金に入れて良いお金」と「入れてはいけないお金」

8-4. 頭金の“入れどき”はタイミングも重要

8-5. 頭金を入れるときの正しい判断ステップ

8-6. FPとしての実務コメント:

- 住宅ローン控除(住宅ローン減税)の活用

9-1. 住宅ローン控除とは?(まず押さえるべき基本)

9-2. 住宅ローン減税が“得になる人”と“あまり恩恵のない人”

9-3. 実務で最も多い誤解

9-4. 年収別に見る「減税の受けやすさ」

9-5. 「控除額が満額受けられない」ケースは意外と多い

9-6. 住宅ローン減税は“制度を使い切る”ことが目的ではない

9-7. 減税を最大限活かすための「3つの条件」

9-8. 住宅ローン減税の“出口戦略”を考えるのがFPの役割

- 繰上げ返済の考え方(返すべきか、貯めるべきか)

10-1. 繰上げ返済には「メリット」と「デメリット」がある

10-2. 起こりがちな間違い

10-3. 「返すより貯めるべき」家庭の特徴

10-4. 「返した方がいい」家庭はこんなケース

10-5. 「返すべきか、貯めるべきか」を判断する3ステップ

10-6. 「期間短縮型」と「返済額軽減型」はどちらが有利か?

10-7. 草野の実務コメント:

- 住宅ローンの借換え(メリット・注意点・判断基準)

11-1. 借換えのメリット(上手く使えば家計を守れる)

11-2. 借換えのデメリット(実務で見落とされがち)

11-3. 借換えに向いている家庭(実務で恩恵が大きいケース)

11-4. 借換えをおすすめしない家庭(実務で失敗が多いケース)

11-5. 借換えの判断を“自動的に”導く3ステップ(草野方式)

11-6. 草野の実務コメント

- 家づくりと金利をめぐる落とし穴(よくある失敗例)

12-1. 落とし穴①:「変動金利=安い」という思い込み

12-2. 落とし穴②:固定金利を“高いから”と避けてしまう

12-3. 落とし穴③:住宅会社の資金計画書を“家計計画”だと誤解する

12-4. 落とし穴④:つなぎ融資・諸費用を考えていなかった

12-5. 落とし穴⑤:頭金を入れすぎて“資金ショート”

12-6. 落とし穴⑥:住宅ローン減税を理解しないまま繰上げ返済

12-7. 落とし穴⑦:金利上昇局面で対策を後回しにする

- 住宅購入の進め方と金利の関係(ステップ別解説)

13-1. ステップ1:情報収集(家づくりの入口)

13-2. ステップ2:家計整理

13-3. ステップ3:住宅会社の比較・土地探し

13-4. ステップ4:住宅会社の契約

13-5. ステップ5:住宅ローン事前審査

13-6. ステップ6:建築(工事期間)

13-7. ステップ7:引渡し・住宅ローン本実行

13-8. ステップ8:入居後(返済開始)

- よくある質問(FAQ)

- まとめと行動提案

15-1. 金利は「仕組み」と「家計」と「タイミング」で決まる

15-2. 返済計画は“作って終わり”ではなく、更新していくもの

15-3. 東海エリアで家を買うなら、“地域性”の理解が成功のカギ

15-4. 金利ニュースと生活型の思考をセットにする

15-5. これから家を建てる方へ(行動提案)

1. 住宅ローン金利の基本を理解する

1-1. なぜ金利はそんなに重要なのか?

住宅ローンは、35年という長期にわたる“家計のパートナー”です。そして、借入額が大きいため、金利の差=総返済額の差 に直結します。たとえば4,500万円を35年で借りる場合、金利が 0.1%違うだけで百万円の差 が出ることがあります。つまり金利は「ちょっとした違い」が家計全体にとって大きな影響になるテーマ なのです。

1-2. 金利はどのように決まるのか?【仕組みをやさしく】

住宅ローン金利は、「変動・固定」という違いで“動く要因”がまったく異なります。まとめるとこうです:

- 変動金利 → 日銀の政策金利の影響を受ける

- 固定金利 → 長期金利(10年国債)の影響を受ける

そしてこれらの背景には、

- インフレ率

- 景気

- 為替(円安・円高)

- 賃金

- アメリカ(FRB)の政策

など、複数の要因が絡んでいます。初めて住宅ローンを検討する場合、ここを理解しておくだけで金利ニュースの読み方が劇的に変わります。

1-3. 「金利が0.1%違うといくら変わる?」の超具体例

実際の数字で見てみましょう。

4,500万円・35年返済・元利均等 の場合:

- 金利1.00% → 月返済:約127,000円

- 金利1.10% → 月返済:約129,000円

→ わずか0.1%の差で、月約2,000円の違い。

35年総額で約90万円の差。

これは“無視できない差”ですよね。

1-4. 初心者が最初に知っておくべき前提知識(とても大事)

ここで3つのポイントだけ押さえておきましょう。

✔ 金利はローンの「契約時」ではなく「実行時(引渡し)」で決まる

家づくりは契約してから完成まで半年~1年かかります。その間に金利が上がると、返済額も変わります。

✔ 金利には「種類」と「役割」がある

金利タイプは3つだけ覚えればOKです。

- 変動

- 固定期間選択

- 全期間固定(フラット35はこの中の一商品)

✔ 家計の状況(教育費・共働き・貯蓄)によって“最適な選択”は変わる

金利選びは「どれが得か?」ではなく「どれが我が家に合うか?」という考え方が大事です。

2. 金利タイプの種類(3つだけ覚えればOK)

住宅ローンの金利タイプは、細かく分類すると多く見えますが、本質的には 「3つ」 だけ覚えれば十分です。

① 変動金利タイプ

② 固定金利期間選択タイプ

③ 全期間固定金利タイプ(フラット35はこの中の代表商品)

それぞれの特徴と注意点を、実務に基づいて分かりやすく整理します。

2-1. 変動金利タイプ

現在、日本国内で最も利用者が多い金利タイプです。

当初金利が低く、返済額も軽く見えるため、住宅会社や銀行も提案しやすいという背景があります。

▼ 特徴

- 半年ごとに金利が見直される(返済額は5年に一度見直し)

- 5年ごとの返済額見直し時には、金利がどれだけ上がっても

見直し前の返済月額の1.25倍が上限となる - 当初金利が最も低い

- 当面の返済負担が小さくなる

▼ メリット

- 月々の返済額が抑えられる

- 手元資金を多く残せる

- 当面は家計に余裕が生まれやすい

▼ デメリット

- 返済額が上がることがある

- 5年ルール・125%ルールなど仕組みが複雑

- 金利が上がったとき“気づくのが遅れる”

- 35年の長期では、金利上昇局面のダメージが大きい

▼ 草野のFP経験から

5年ルールがあるため、「しばらく返済額は変わらない=安心」と感じやすいのですが、これはあくまで“返済額が表面上変わらない”だけで、金利上昇の影響そのものが消えているわけではありません。また、125%ルールは、返済額の上昇を“抑える仕組み”ではありますが、家計の負担を軽くしてくれる制度ではありません。金利上昇の影響を「時間差で受け取る仕組み」と理解しておくことが重要です。変動金利を選んで良いのは、

「金利が1~2%上がっても破綻しない家計」だけ です。

- 貯蓄が少ない

- 教育費がこれから増える

- 共働きの働き方が不安定

- 車の買い替え費用が重なる

- 住宅グレードを上げて予算ギリギリ

こうした家庭は、変動金利を選ぶと

金利上昇局面で家計が一気に苦しくなる可能性があります。

2-2. 固定金利期間選択タイプ(10年固定など)

「10年固定」「20年固定」など、返済開始後一定期間だけ金利が固定されるタイプです。

▼ 特徴

- 固定している期間は返済額が確定

- 固定期間終了後は変動または再度期間固定

- 金利水準は、変動より高く、全期間固定よりは低い“中間ポジション”

▼ メリット

- 子育て時期など一定期間“返済を安定させたい時期”に向いている

- 借入当初の家計を守りやすい

- 固定期間終了後に金利が下がっていれば有利

▼ デメリット

- 固定期間終了後の金利が読みにくい

- 固定が切れたタイミングで返済額が上がることがある

- 「当面安心」で選ぶと、10年後に慌てるケースも

▼ 草野のFP経験から

固定期間選択タイプは、

「家計が不安定でリスクを抑えたい時期(出産・育休・進学など)」に当初固定期間を合わせる

という考え方が有効です。

- 子どもが小さい

- 習い事が増える

- 収入がまだ安定していない

- 新生活の出費が重なる

こうした期間を“固定で守る”のは合理的です。

ただ「固定が切れた後の金利」を想定しておかないと危険という点だけは要注意。

2-3. 全期間固定金利タイプ(最初から最後まで金利が変わらない)

名称の通り、完済まで金利が確定しているタイプです。

この金利タイプには住宅金融支援機構の フラット35 も含まれます。

2-3-1. 全期間固定の代表例としての「フラット35」

フラット35は、「全期間固定金利タイプ」の代表的な住宅ローン商品です。

特徴を整理します。

▼ 特徴

- 返済完了まで金利が確定

- 団体信用生命保険(団信)は任意加入

- 技術基準を満たす住宅が対象

- 注文住宅・中古・中古購入+リフォームにも使える

- 全期間固定の中では金利が比較的安定

▼ メリット

- 金利上昇の心配がない

- 計画が立てやすい

- 一定の性能が確保される(技術基準がある)

- 中古住宅などで建物の品質が確保される(検査が入るため)

- 性能などに合わせて金利優遇が受けられる

▼ デメリット

- 変動金利タイプより、借入時の金利が高い

- つなぎ融資が必要になるケースが多く諸費用が増えがち

- 技術基準や建物の検査をクリアーする必要がある

住宅ローンの中でも、

「家計が金利上昇リスクの影響を受けやすい家庭」には特に合う金利タイプです。

2-3-2. フラット35の優遇制度

フラット35を選ぶ価値の一つは、「制度優遇の使い方」にあります。

▼代表的な優遇制度

- フラット35S(省エネ性能)

- 子育てプラス(子育て・若年世帯)

- 維持保全型(耐久性・メンテナンス性)

- 地域連携型・地方移住支援型(地域活性化)

性能基準を満たすことで一定期間最大1.0%の金利優遇を受けられます。

2025年12月現在、返済当初5~10年間の実質金利が0.9%台になるケースもあるため民間の長期固定より割安になる場合が増えています。

2-3-3. 固定金利タイプ・フラット35が向いている人

FPの実務視点でまとめると、固定金利タイプ・フラット35は次のような方に適しています。

- 将来の収入変動が不安(育休・転職など)

- 教育費がこれから増える家庭

- 性能の良い家にしたい

- 変動金利のリスクを取れない

結論として、

「安心を優先したい家庭」には、最有力の選択肢になります。

3. 住宅ローン金利が動く仕組み(政策と市場の視点)

住宅ローン金利が「どう動くのか」を理解することは、変動か固定かを選ぶうえで最重要ポイントです。金利はニュースで毎日のように報じられますが、その背景にある仕組みは意外と知られていません。実は、住宅ローン金利の動きは

“3つの大きな力” によって決まります。

3-1. 日銀の政策金利と変動金利の関係

まず押さえるべきは、変動金利=日銀の政策金利で動くということです。

日銀が政策金利を上げると、銀行同士がお金をやり取りする際の金利(短期金利)が上がり、結果として変動金利が上昇します。

▼日銀が利上げをする理由

- インフレが進んでいる

- 景気が過熱している

- 賃金が上昇している

- 円安で輸入物価が高くなっている

▼利下げする理由

- 景気が悪化

- 物価が下落(デフレ)

- 企業活動が弱まっている

▼重要ポイント

変動金利は

「日銀が動いた後」2〜3か月ほど遅れて上がる

という点も覚えておきましょう。実務でも、この金利変動の仕組みや“タイムラグ” を知らず返済額がいきなり上がって驚くご家庭が多いです。

3-2. 長期金利(10年国債)と固定金利の関係

固定金利(特に全期間固定=フラット35)は、長期金利(10年国債の利回り)が直接の決定要因 です。国債の利回りは市場での売買で決まります。

ざっくり言えば、

- 国債が買われる(人気 → 高値) → 利回りが下がる

- 国債が売られる(不人気 → 安値) → 利回りが上がる

という仕組みです。

▼長期金利が上がる要因

- 物価上昇

- 経済の回復

- FRB(米国)の利上げ

- 国債の発行増加

- 市場が将来の景気に強気

▼長期金利が下がる要因

- 景気が弱い

- FRBが利下げ

- 安全資産として国債が買われやすい

- 世界的な不透明感(リスクオフ)

▼ポイント

固定金利は“将来の金利” を先読みして動くという特徴があります。そのため、日銀が政策を発表する前に「市場がそう動きそうだ」と感じた時点で金利が上がり始めます。

3-3. 日本とアメリカ(FRB)の関係

住宅ローン金利を見るときに実は無視できないのが アメリカ(FRB) の動きです。なぜなら、日米の金利差が円安・円高を決め、その結果、日本の金利に影響するからです。

▼FRBが利上げすると…

- 米国金利 ↑

- 円安になりやすい

- 日本は輸入物価が上がる

- 日銀に利上げ圧力がかかる

▼FRBが利下げすると…

- 米国金利 ↓

- 日米金利差が縮む

- 円高になりやすい

- 日本の長期金利は下落しやすい

実際、2024〜2025年にかけてのFRBの利下げ転換は

日本の長期金利にも「下押し圧力」を与えていました。

3-4. 円安・インフレ・賃金動向が与える影響

2025~2026年の日本は、以下のような条件が同時進行しています。

- 賃金は少しずつ上昇

- 物価は高止まり

- エネルギー価格の不安定さ

- 円安が続きやすい構造

これらはすべて「利上げを検討する理由」 になります。

特に円安が進むと輸入物価(食料品・ガソリン・電気代)が上昇し、国民生活に影響が出るため、日銀が利上げに動く可能性が高まります。

3-5. 金利が上がりやすい/下がりやすい時の特徴

草野が現場で長年見て感じるのは、金利が動く局面には“決まったパターン”があるということです。

▼ 金利が上がりやすいとき

- 景気に強気ムード

- 賃金が明確に上昇

- 原材料価格が上昇

- FRBが利上げ

- 国債の売りが多い

▼ 金利が下がりやすいとき

- 景気後退懸念

- FRBが利下げ

- 世界情勢が不透明(リスクオフ)

- 国債が買われる

▼ FPとしての実務コメント

金利は、「変動 → 遅れて動く、固定 → 先に動く」という点を押さえるだけで、ニュースの理解度が一気に上がります。

4. 家計と金利の“相性”を考える(FP視点)

住宅ローンの金利は “どれを選ぶか” が重要ですが、本当に大事なのは 「我が家の家計は金利変動に耐えられるか?」 です。金利の知識は“手段”であり、家計の状態こそが“目的”を決める唯一の情報 だからです。

4-1. キャッシュフロー表(家計の地図)の重要性

家計の未来を見える化する唯一の手段―― それが キャッシュフロー表(家計の地図) です。

- キャッシュフロー表で分かること

- 教育費がどこで増えるか

- 老後資金がどこで不足するか

- 夫婦の収入変化(育休・転職・退職)

- 住宅ローン返済を続けられるか

- ライフイベントが重なる時期

この“未来の見える化”なしに金利を選ぶのは、地図なしで山に登るようなもの です。わたくし草野が見ていても、金利選びに迷う人の9割は「家計の地図」がない ことが原因でした。

4-2. 金利が0.5%上がると家計はどうなる?(具体的な影響)

住宅ローンは、金利の上昇に家計が直撃します。実際の数字で確認しましょう。

例:4,500万円・35年返済・元利均等

▼金利が0.5%上昇すると

- 月返済:+6,000円〜1万円

- 年間:+72,000円〜12万円

- 10年:+72万〜120万円

- 35年総額:+400万円以上の差になることも

教育費が増える大学進学期と重なると、この負担増は“家計への圧力”になります。

▼よくある実務ケース

- 子どもが高校に入り教育費が増え始めた

- 車の買い替え時期が重なった

- 共働きが時短勤務に変わった

- 固定10年がちょうど切れた

こうしたタイミングで金利が上がると、

「返済 × 教育費 × 生活費」が同時に増える という危険な状態になります。

4-3. 共働き・教育費・老後資金とのバランス

金利選びで最も誤解されやすいのは

「世帯年収が高いから大丈夫」という思い込み です。

▼ 共働きの現実

- 保育園料・習い事は増える

- 家事外注や外食が増える

- 働き方の変化(産休・時短・復帰)も織り込む必要

- 家計規模が大きい分、支出の増減幅も大きい

▼ 教育費の波

文部科学省や各種調査によると、教育費のピークは大学進学時の年間150〜200万円。この時期に金利が上がると、家計に“ダブルパンチ”が起きます。

▼ 老後資金との関係

ローン返済が重くなり、「老後資金に回すお金が足りない」という事態も起こり得ます。

4-4. 家計の強み・弱みから金利タイプを決める方法

わたくし草野がFPとして見てきた経験から、金利タイプは “総返済額” ではなく“家計の耐性” で判断します。

▼ 変動金利が向く家計

- 貯蓄が多い(最低300〜500万円以上)

- 共働きで所得が安定

- 教育費ピークまでまだ時間がある

- ボーナスに頼らない返済設計ができる

- 急な支出に備えた余裕資金がある

▼ 固定金利期間選択が向く家計

- 今後数年間の収入に不安がある

- 育休・時短が重なる

- 子どもが小さく、教育費のピークがまだ

- “当面の安心”をまず確保したい

▼ 全期間固定(フラット35が代表)が向く家計

- 変動金利の上昇に耐えられない

- 教育費のピークが不安

- 世帯収入の変動が大きい

- 共働きの働き方が不安定(転職予定・扶養内の変動など)

FPとしての実務コメント

「金利選びは家計の診断結果で決まる」

多くの方は、

- 変動が得らしい

- 固定が安心らしい

と“噂”や“住宅会社の意見”で金利タイプを決めてしまいがちです。

しかし本当は、ライフプラン(キャッシュフロー表)を作れば、どの金利タイプが合うかが自ずと見えてくるものです。これはFPとして年間50組のライフプランを作成する中で例外なく実感していることです。

5. 住宅会社の事情と金利提案の“リアル”

住宅ローンを検討する際、多くの方が見落としがちなのが、「住宅会社には住宅会社の事情とロジックがある」 という点です。

もちろん、住宅会社が悪いわけではありません。むしろ、住宅会社の提案は“住宅会社としては正しい”ことが多い。問題は、

「住宅会社にとって最適」=「あなたの家計に最適」ではない

という場面が少なくないことです。

その背景にある “リアルな事情” を、誤解を避けながら正しく解説します。

5-1. なぜ住宅会社は変動金利を好むのか?(構造的理由)

変動金利は当初金利が低いため、月々の返済額が最も小さく見える という特徴があります。これは住宅会社にとって非常に重要な意味を持ちます。

▼ 理由①:月々の返済額を抑えると「買える予算」が大きく見える

例)

- 変動金利:返済額 11.5万円

- 全期間固定:返済額 13万円

同じ借入額でも 1.5万円の差 が生まれます。この差は、

- 建物グレード

- 設備仕様

- 間取りのゆとり

を決める際に、心理的に非常に大きく働きます。

▼ 理由②:予算オーバーになりにくく見える

全期間固定で金利=返済額が上がると、“建てたい家に届かない”ケースが増えますが、変動金利なら一見「手が届くように思える」のです。

▼ 理由③:提案がスムーズ

変動金利を前提に提案すると、

- 資金計画書

- 住宅ローンの提案資料

が低く見せることができるため、現場では多用されがちです。

5-2. 注文住宅の「つなぎ融資」という落とし穴

住宅の現場を長く見てきた身として強く伝えたいのがこの点です。

注文住宅の場合、つなぎ融資(建築中のつなぎ資金)が必要になるケース が多く、

- つなぎ融資の利息

- つなぎ融資の手数料

という“想定外のコスト”が発生しがちです。

また、フラット35で建てる方は要注意。つなぎ融資のほかに、フラット35には住宅金融支援機構の検査が入るため、つなぎ融資+検査など手間も費用も増えます。

5-3. “金利提案の偏り”が起きやすい構造

住宅会社や営業担当には、提案が偏りやすい“構造上の理由”があります。

▼ ① 商品の仕組みが複雑すぎる

変動・10年固定・全期間固定・フラット35……

これらすべてを専門家レベルで説明できる営業担当は、業界でも多くありません。

▼ ② 住宅会社の研修が「変動金利中心」

多くのハウスメーカーの研修内容は、

- 変動金利の特徴

- 変動金利の返済額

- 変動金利のメリット

を中心としたもの。

営業担当が“変動金利を好む”のは、教育の影響 でもあるのです。

▼ ③ 現場の時間が足りない

家づくりの打ち合わせは膨大。金利の専門的な説明に時間を割けない現実があります。

5-4. 金利と家づくりは「別の意思決定」——これが最大のポイント

わたくし草野がFPとして強調したいのは、金利選びと家選びは、まったく別の意思決定だということです。

▼ 住宅会社は「家のプロ」

- 設計

- 性能

- 間取り

- デザイン

これらは住宅会社の専門領域です。

▼ 住宅ローンは「家計のプロ」の領域

- 金利の仕組み

- 将来の市場見通し

- 家計の耐性

- 税制・補助金の活用

これは完全にFPの領域です。

間違えやすいのは「家の専門家」のアドバイスを“金利選び”にも流用してしまうこと。しかしそれでは、家計に合った金利が選べません。

FPとしての実務コメント

「家を建てたい気持ち」と「家計が守れる金利」は別物

住宅会社の意見は、“その家を建てる前提での提案”。一方、FP(草野)の視点は、“その家を建てた後に破綻しない提案”。だからこそ、両方の視点を持つことが重要なのです。わたくし草野が住宅会社とFPの両方を経験してきた理由は、まさにここにあります。

6. ニュースは「3つのカテゴリー」で読むだけでOK

金利に関する情報は膨大ですが、実務的には 3つだけ の分類に整理すると理解が劇的にラクになります。

6-1. 日銀の政策金利

主な対象:変動金利タイプ

タイミング:政策発表の後 → 2〜3か月遅れて変動

▼ 見るべきポイント

- 日銀が政策金利を上げたか/据え置いたか

- 発言(利上げを検討・議論が増えた等)

- 円安・物価上昇が続いているか

▼ 重要メモ

変動金利は“遅れて動く”ため、「日銀の発表」→「翌々月の住宅ローン金利」というズレを意識するとニュースが読みやすくなります。

6-2. 長期金利(10年国債)のニュース(固定金利が動く)

対象:固定金利期間選択・全期間固定(フラット35含む)

▼ 見るべきポイント

- 10年国債の利回り(1.5%か、1.8%か等)

- 上昇トレンドか、下落トレンドか

- 米国の金利(FRB)がどう動いたか

▼ 重要メモ

固定金利は “将来の金利を先取りして動く”ため、

「日銀の発表前に動く」のが普通 です。

6-3. 米国FRBのニュース(日米金利差 → 円安 → 日本の金利も影響)

▼ 見るべきポイント

- FRBが利上げ/利下げしたか

- パウエル議長の記者会見

- 雇用統計・インフレ指標

- 「次回も利下げ」「利上げ終了」のマーケット予想

▼ 重要メモ

日米金利差が動くと、

円安/円高 → 物価高 → 日銀が政策金利を上げる → 変動金利が上がる

という“連鎖反応”が起きます。つまり、日本の住宅ローン金利でも、米国ニュースが無視できないという理由はここにあります。

7. 住宅ローンの借入額(予算)の決め方

家づくりの成功は、「予算の設定で8割決まる」と言っても過言ではありません。

理由はシンプルで、予算を誤る=家計の崩壊リスクを抱えたまま生涯年を歩くということだからです。

この章では、草野がこれまでの実務経験で導いた「安全に返せる住宅ローンの額をどう決めるか」を、シンプルなステップで整理します。

7-1. 「借りられる額」と「返せる額」はまったく別物

住宅展示場や銀行でよく聞く「〇〇万円まで借入OKです!」という言葉。ここで混同しやすいのが、

「借りられる額」=「返せる額」ではない ということです。

▼借りられる額(金融機関視点)

- 年収

- 勤続年数

- 職種

- 返済負担率(年収の何%まで返済可能か)

銀行は「基準内で貸してよいか」を見ています。

▼返せる額(家計視点)

- 教育費

- 車の買い替え

- 老後資金

- 生活レベル

- 共働きの働き方

- 貯金ペース

銀行の基準ではなく、家計の持久力で決める。これが予算設定の大前提です。

7-2. 草野が使う「家計の地図(キャッシュフロー表)」という判断軸

安全な予算を決めるには、月々だけでなく“40年間の家計”で判断するしかありません。

▼ ライフプラン(家計の地図)で確認すること

- 収入の推移(昇給・産休・転職)

- 教育費の増え方

- 車の買い替えサイクル

- 老後資金が貯まるか

- 住宅ローン返済が重なって苦しくなる時期はどこか

これらを35年・40年で見える化すると、“将来いつどこで家計が苦しくなるか”が一目瞭然です。

FPの実務では、ライフプラン(キャッシュフロー表)を作ると「借入額の答え」が自ずと見えてくるというケースがほとんどです。

7-3. 「返済比率」よりも大事なのは“家計余力”

ネットでもよく出てくる「返済負担率は25%以内に!」という指標。もちろん参考にはなりますが、草野はこれだけではまったく不十分だと考えています。

▼理由

返済負担率とは年収に占める返済額の割合ですが、いまの年収だけを見ても家計の現実はわからないからです。

▼草野が重視するのは

「家計余力(可処分所得)」がどれだけ残るか。

- 食費・光熱費

- 保険

- 通信費

- 子どもの教育費

- 車の維持費

- 生活費のクセ

これらを差し引いたあと、どれくらいの余力が残るか?が、もっとも大事な基準です。家計に余力が残らないと、

- 旅行

- 子どもの習い事

- 貯金

など“生活の豊かさ”が削られていきます。

これは長期の家計崩壊につながるため、予算設定の段階で必ずチェックします。

7-4. ライフプランを見る時の注意点

FPが作るライフプランだから全て安心とう訳ではなく、FPによっては抜けや落ちがあり、家計全体に対して楽観的なケースが散見されます。

▼よくある差

- 年間教育費:進路を反映していない

- 車の買い替えや維持費をみていない

- 給与上昇を高めに設定する

- 食費・通信費・保険など:実際より少なめ

- 旅行などの臨時支出を見ていない

- 住宅ローンを変動金利で設定し、しかも金利上昇を見込んでいない

こうした楽観的な予測が、家計の破綻につながることもあるのです。

7-7. 草野が勧める「安全な予算決めの3ステップ」

最後に、後悔しない予算を決めるための

最もシンプルで確実な手順をまとめます。

STEP1:キャッシュフロー(家計の地図)を作る

→ 未来の家計を見える化して「返済できる額」を決める。

STEP2:金利タイプによって返済額をシミュレーション

→ 変動・固定で返済の違いをチェック。

STEP3:家計に余力がどれくらい残るか確認

→ 無理なく続けられる返済額かを最終判断。

草野の実務コメント

「予算決めは“家計診断”で8割決まる」

家を建てる前に、

- どれくらい借りても大丈夫か

- どの金利タイプが向いているか

- 教育費や将来の出費をどう吸収するか

これらが分かっていれば、家づくりは驚くほどスムーズになります。

そして最も重要なのが、“予算を守る”ことが家計を守ること だということです。

8. 頭金(自己資金)の考え方(いくら入れるのが正解?)

住宅購入の相談で必ず聞かれるのが、「頭金って、いくら入れるのが正解ですか?」という質問です。この問いに“万人共通の正解”はありません。ただし、草野が長年の実務で導き出した 安全な判断軸 は存在します。

8-1. よくある3つの誤解(最初に正しておきたいこと)

まず、世の中で広まっている“よくある誤解”を整理します。

これを正すだけで、頭金の考え方が一気にクリアになります。

誤解①:「頭金は2割必要」

昔の教科書的な考えで、今の住宅価格や所得水準に合っていません。

▼ 現実

- 頭金ゼロでも借りられる

- 金利差も昔ほど大きくない

- 若い世代は貯蓄より先に家づくりを始めるケースが多い

「2割入れないと損」という時代は終わっています。

誤解②:「頭金を多く入れた方が得」

これも半分正しく、半分間違いです。

▼ 損になるケース

- 頭金に回しすぎて手元資金が枯渇

- 金利上昇時の備えがなくなる

- 教育費や車の買い替えに困る

- 投資や積み立ての機会損失

実務では、頭金を温存して有効に使う方が家計にとってプラスになるケースが多いのです。

誤解③:「頭金ゼロは危険」

これも一概には言えません。

▼ 正しい理解

- 手元資金が十分ならゼロでも問題なし

- “ゼロ=リスク高”ではなく、“ゼロで手元にいくら残るか”が重要

- 税制優遇(住宅ローン減税)を最大限使えることもある

結論:

頭金の額より、“残すお金”の使い方が重要。

8-2. 頭金をいくら入れるかは「手元資金」で決まる

草野が最も重視するのは、

“家を買ったあとに残るお金” です。

————————————————————

● いくら残っていれば安全?(草野の実務基準)

✔ 最低ライン:200〜300万円

→ 生活防衛資金として必須

✔ 安全ライン:400〜600万円

→ 車の買い替え・教育費の初期費用などを吸収できる

✔ 余裕ライン:700万円以上

→ 頭金を入れても家計が揺らぎにくい

※もちろん家族構成・年齢・勤務形態などで調整が必要です。

8-3. 「頭金に入れて良いお金」と「入れてはいけないお金」

ここを理解していないと、“頭金の入れ過ぎによる家計破綻”が起きやすくなります。

▼入れて良いお金

- 使い道が決まっていない預貯金

- 安全資産(定期預金など)

- 余裕部分の資金(上記でいう余裕ライン)

▼入れてはいけないお金

- 生活防衛資金

- 教育費として貯めていた分

- 車の買い替え費用

- 老後資金(iDeCo・つみたてNISAなど)

実務では“教育費と老後資金に手を付けて頭金に入れてしまった”というケースが極めて危険です。

8-4. 頭金の“入れどき”はタイミングも重要

頭金は「契約時」ではなく「実行時」に入れるお金だという点も誤解されがちです。

▼頭金の入れ方には2種類ある

- 土地・建物の引渡し前に支払うお金(手付金・中間金)

- とち・建物の引き渡し時に支払うお金

▼土地購入+注文住宅の場合の注意

- 土地契約 → 建物契約 → 着工 → 上棟 → 完成 → 引渡し

と長い期間があるため、

手元資金の残り方を管理する必要があります。

途中で資金が不足すると、

- つなぎ融資が増える

- 家計の流動性が落ちる

など不利になることがあります。

8-5. 頭金を入れるときの正しい判断ステップ

FPの実務としては、頭金の相談は 次の3ステップ で必ず判断します。

STEP1:家計の地図(キャッシュフロー)で必要資金を確認する

→ 教育費・車の買い替え・老後資金の“未来の山”を見る。

STEP2:手元資金の安全ラインを守る

→ 最低200〜300万円は必ず残す。

STEP3:返済額とリスクを比較して決める

→ 頭金を入れて返済が安定するなら有効。

→ 手元資金が減って不安が増すなら入れすぎ。

8-6. FPとしての実務コメント

「頭金は“入れる勇気”より“残す勇気”が大事」

“頭金は多く入れるのが正しい”と考える人もいますが、本当に守るべきは手元資金の厚み=家計の安心感。頭金を入れすぎて

- 車の買い替えができない

- 不意の出費に対応できない

- 教育費が足りなくなる

というケースは本末転倒。頭金の正解は、「家計が揺らがない額を残せること」に尽きます。

9. 住宅ローン控除(住宅ローン減税)の活用

住宅を購入する際に、もっとも家計に影響する制度のひとつが「住宅ローン控除(住宅ローン減税)」 です。しかし実務では、

- 正確に理解されていない

- 「なんとなく」得する制度だと思われている

- 提案する住宅会社によって説明に差がある

ということが多いのが現実。

この章では、制度の本質と注意点を解説します。

————————————————————

9-1. 住宅ローン控除とは?(まず押さえるべき基本)

住宅ローン控除は、

年末の住宅ローン残高 × 所定の控除率

に応じて

所得税・住民税が戻ってくる制度 です。

▼控除が受けられる期間

- 13年間(新築の場合)

- 中古やリフォームなどは条件に応じて異なる

▼控除される税金

- 所得税

- 所得税で引ききれない分は住民税から控除

▼控除の上限

年末残高の一定額が上限になります。

9-2. 住宅ローン減税が“得になる人”と“あまり恩恵のない人”

「ローン減税は誰でも得をする」わけではありません。“所得税・住民税をどれだけ払っているか”で、効果は大きく変わります。

▼減税の恩恵が大きい人

- 年収が高め

- 借入額が多い

- フルタイム共働き

▶理由

年末残高が大きく、支払っている税金も多いため控除しやすい“土台”が整っている ためです。

▼恩恵が小さくなりやすい人

- 片働き世帯(所得税が少ない)

- パート・時短で収入が少ない

- 借入額が少ない(2,000万円台など)

- 繰上げ返済をしすぎて残高が早く減る

▶理由

控除額より払っている税金が少なければ、受けられる減税も小さくなります。

9-3. 実務で最も多い誤解

「繰上げ返済すると得」→ 実は“減税効果で損”になることも

住宅ローン減税を受けている期間は、むやみに繰上げ返済をしない方が有利 なケースが多いです。

▼繰上げ返済してしまうと

- 年末残高が減る

- 控除額が減る

- 手元資金が減り、家計が不安定に

ご相談をしている中でも“返すより、運用・貯蓄を優先すべき”という家庭は非常に多いです。

9-4. 年収別に見る「減税の受けやすさ」

ざっくりとした目安ですが、

草野の実務経験上次のような傾向があります。

● 年収400万円台

→ 控除額は“やや少なめ”。共働きかどうかが大きく影響。

●年収500〜600万円台

→ 控除の恩恵を比較的受けやすい層。

●年収700万円以上

→ 控除の恩恵は大きい。特に借入額が大きい家庭は効果が大きい。

9-5. 「控除額が満額受けられない」ケースは意外と多い

例:控除額27万円/年

しかし所得税+住民税の合計が20万円しかなければ……

→ 7万円分は控除しきれず“消滅”。

税制上の限度額いっぱいに控除を受けられる人は、高額所得者、かつ5000万円以上の住宅ローンを組んでいるひとに限られると考えて下さい。

9-6. 住宅ローン減税は“制度を使い切る”ことが目的ではない

住宅ローン減税は、金利を選ぶ際の“比較要素の一つ” に過ぎません。制度を使うこと自体が目的ではなく、家計が安定する選択かどうか が最重要です。

9-7. 減税を最大限活かすための「3つの条件」

実務で見ると減税の恩恵を最大化できる家庭には共通点があります。

① 残高を急いで減らさない

→ 13年間は繰上げ返済を控える。

② 共働きなら、夫婦どちらが受けると効果的かを計算する

→ 所得税が多い方が受けた方が効率的。

③ 優遇制度と組み合わせる

→ フラット35S・子育てプラスの金利優遇 × 減税効果で、

実質コストが大幅に下がるケースがある。

9-8. 住宅ローン減税の“出口戦略”を考えるのがFPの役割

住宅ローン減税は“入口”の制度ですが、「13年後にどうするか」も重要。

▼出口戦略の例

- 変動金利 → 13年後に固定へ切り替え

- 固定金利 → 残高が減ったタイミングで借換え

- フラット35 → 13年後の残高を踏まえて返済計画を再設計

制度が終わる13年後に、家計・金利・子どもの年齢・収入状況はすべて変わっています。その時点で最適な返済方法に“再度組み替える” ことが、最終的な家計の安心につながります。

FPとしての実務コメント

「住宅ローン減税は“家計全体の戦略”の中で使う制度」

減税は確かに大きなメリットですが、制度だけを見ても“本当の答え”には辿り着きません。重要なのは、

- どの金利タイプを選ぶか

- 将来の家計がどう変化するか

- 手元資金をどう残すか

- 13年後にどう返済・借換えをするか

これら“家計の未来設計”の中で住宅ローン減税を最適に組み込むことです。

10. 繰上げ返済の考え方(返すべきか、貯めるべきか)

住宅ローンを組んだあとの大きな悩みのひとつが、「繰上げ返済した方がいいの?」という問題です。ネットでも「繰上げ返済が正義」と語られることもありますが、草野としては“繰り上げ返済しない方が家計にメリットがある”家庭の方が圧倒的に多いというのが本音です。

ここでは、繰上げ返済の正しい判断軸を“家計の未来”という視点で整理します。

10-1. 繰上げ返済には「メリット」と「デメリット」がある

まず、繰上げ返済は“良いことだけ”ではありません。

▼ メリット

- 利息の総額が減る

- 完済時期が早まる(期間短縮型の場合)

- 借入残高が減るため心理的に安心

▼ デメリット(実務で非常に大きい)

- 手元資金が減って家計が不安定になる

- 教育費や車の買い替えの不足が起きやすい

- 投資の機会損失につながる

- 住宅ローン減税(控除額)が減る

- 団体信用生命保険の保障が減る

- 金利上昇時、手元資金がないと防御できない

繰上げ返済は、“見えるメリット”の裏に、“見えないデメリット”が潜む行為

だという点を、まず押さえる必要があります。

10-2. 起こりがちな間違い

「とにかく早く返す=正しい」ではない

住宅ローンの返済額が減ると気持ちは楽になります。ですが、「返済を急いだせいで家計が苦しくなった」という家庭は少なくありません。特に危険なのは、次のような場合です:

- 子どもが小さい家庭

- 車の買い替えが近い

- 共働きだけど収入が不安定

- 貯金が200万円未満しかない

- 固定金利→変動金利に切り替えを予定している

- 住宅ローン減税(13年)を受けている期間

こうした家庭が繰上げ返済をしてしまうと、「返してしまったせいで、家計に余力がなくなる」という状況が起こりやすいのです。

10-3. 「返すより貯めるべき」家庭の特徴

草野がFPとして明確にお伝えしたいのがここです。以下の家庭は、繰上げ返済より“貯める優先”が正解です。

① 手元資金が300万円以下

→ 生活防衛資金として残すべき。

② 教育費のピークがこれから(小学生〜中学生の家庭)

→ 中学・高校・大学と出費が急増。

③ 共働きで産休・時短が近い(収入変動あり)

→ 家計の変動期は“現金が王様”。

④ 固定金利期間の終了が近い

→ 終了後の金利が上がる可能性に備える必要。

⑤ 住宅ローン減税を受けている期間

→ 繰上げ返済で残高が減ると控除額も減ってしまう。

10-4. 「返した方がいい」家庭はこんなケース

もちろん、繰上げ返済が効果を発揮する家庭もあります。

① 頭金を多く入れなかったが、手元資金が潤沢にある

→ 貯金が800万円〜1,000万円以上ある家庭。

② 教育費のピークを超えた後

→ 子どもが社会人・大学卒業など。

③ 変動金利で返済額が大きく増え始めた場合

→ 金利上昇局面で“リスク回避のために返す”判断もある。

④ 老後資金の見通しが立っている家庭

→ キャッシュフローに余裕がある。

10-5. 「返すべきか、貯めるべきか」を判断する3ステップ

草野の実務で使う、

もっともシンプルで確実な判断方法です。

STEP1 キャッシュフロー(家計の地図)を作る

→ 返すと将来の資金繰りが苦しくならないか?

STEP2 手元資金の安全ラインを割らない

→ 最低300万円はキープする。

STEP3 返済額より“安心感”を優先する

→ 繰上げ返済で手元資金が減ると、家計全体が不安定になる。

10-6. 「期間短縮型」と「返済額軽減型」はどちらが有利か?

一般的には「期間短縮型の方が利息が多く減る」と言われますが、家計が安定する方を選ぶのが正解です。

▼期間短縮型が向くケース

- 毎月の返済額を下げるより、トータルの負担を減らしたい

- 教育費ピークが終わった後

- 手元資金が潤沢にある

- 老後にローンを残したくない

▼返済額軽減型が向くケース

- 毎月の支出に余裕をつくりたい

- 子育て中で支出が多い

- 収入が不安定な時期

- まずは生活費を安定させたい

10-7. 草野の実務コメント

「繰上げ返済で家計の自由度を奪わないこと」

繰上げ返済は、“心理的な安心”と“家計の自由度”をトレードオフにする行為

です。返済額が減ると気持ちは楽になりますが、

その代わり

- 旅行に行けない

- 子どもの習い事を削る

- 車の買い替えに苦労する

など、“生活のゆとり”を失うケースもあります。

繰上げ返済の目的は、返済額を減らすことではなく家計の未来を安定させること。草野の結論はシンプルです。

▶ 結論

「返済よりも、家計の余裕を優先する」

焦って返す必要はありません。繰上げ返済は“家計が整ってから”で十分です。

11. 住宅ローンの借換え(メリット・注意点・判断基準)

住宅ローンの「借換え」は、

“返済の途中”で別の住宅ローンへ乗り換えること を指します。

金利上昇局面でも下降局面でも相談が増えるテーマですが、

実務では

「借換えた方が良い家庭」と「借換えない方が良い家庭」 が明確に分かれます。

まずは、その違いから整理していきます。

11-1. 借換えのメリット(上手く使えば家計を守れる)

借換えがプラスに作用するケースは確かにあります。

メリット①:金利を下げられる(総返済額の削減)

1.5% → 0.8%など、明確な差があれば効果は大きいです。

▼効果の例

4,000万円、残り30年の場合

→ 総返済額で数百万円単位の差が出ることも。

メリット②:返済額を抑えられる(毎月のキャッシュフロー改善)

月々1~2万円変わるだけでも、

教育費が増える時期には大きな安心材料になります。

メリット③:金利タイプを家計に合わせて変えられる

- 変動 → 固定

- 固定 → 変動

- 固定期間選択 → 全期間固定

など、家計の状況に合わせた再設計が可能です。

メリット④:団信(保証)の見直しもできる

がん特約・三大疾病など

より手厚い団信に切り替えることもできます。

11-2. 借換えのデメリット(実務で見落とされがち)

借換えはメリットだけで語られることが多いですが、

草野が最も強調したいのは“デメリットの部分”です。

デメリット①:諸費用が高い(手数料・保証料など)

借換えには次の費用がかかります。

- 事務手数料(数万円~借入額の数%)

- 保証料

- 司法書士報酬

- 印紙代

- 抵当権抹消・設定費用

- 団信保険料(金融機関による)

総額で 20万〜60万円以上 かかるケースもあります。

デメリット②:手続きが煩雑(時間も労力もかかる)

- 収入証明、源泉徴収票

- 住民票、登記事項証明書

- 他金融機関との調整

仕事・家事・育児の中で、

借換えの手続きを短期間で進めるのは大きな負担になります。

デメリット③:審査で落ちる可能性がある

- 収入減

- 勤務先の変更

- 健康状態の悪化

- 借入の増加(カードローン・クレジット等)

借換えは“新規借入”扱いなので、

審査が通らないケースも当然あります。

11-3. 借換えに向いている家庭(実務で恩恵が大きいケース)

草野が実務で

「借換えをした方がいい」と判断するケースは次の通りです。

① 金利差が0.8%以上ある場合(目安)

0.5%でも有効なケースはありますが、

諸費用を考えると 0.8%以上 が大きな基準になります。

(例)全期間固定1.7% → 変動0.9%など。

② 手元資金に余裕がある(400万円以上が目安)

借換え諸費用を払っても、

手元資金が減って家計が苦しくならない家庭。

③ 返済期間が10年以上残っている

残期間が長いほど、借換え効果は大きくなります。

④ 金利上昇局面で、変動金利に不安があるケース

返済額の急上昇を避けるため、

固定への切り替えが有効なこともあります。

⑤ 教育費のピークがこれから来る人

大学進学の前に返済額を下げておくと大きな安心に。

11-4. 借換えをおすすめしない家庭(実務で失敗が多いケース)

草野が相談者に

「借換えはやめましょう」と伝えるのは次のようなケースです。

① 手元資金が少ない(300万円未満)

→ 諸費用で資金が減り、家計が不安定に。

② 借換え後の金利差が小さい(0.2〜0.3%程度)

→ 諸費用の回収が難しい。

③ 教育費がすでに増えており、今が“資金の谷”

→ 現金が減ると家計リスクが増す。

④ 健康状態・収入が不安定で審査に通らない可能性が高い

→ 手続きが無駄に終わるリスクがある。

11-5. 借換えの判断を“自動的に”導く3ステップ(草野方式)

借換え相談を受けるとき、草野が必ず使う

「3ステップ判断フレーム」 を公開します。

————————————————————

STEP1:現在の借入状況の棚卸し

- 金利タイプ

- 金利の水準

- 返済期間の残り

- 教育費など、今後の大きな支出のタイミング

- 団信の内容

“何がリスクか?”を可視化します。

STEP2:借換え後の返済計画をシミュレーション

- 月々返済

- 総返済額

- 借換え諸費用

- 住宅ローン減税の影響

- 家計余力の比較

“借換え効果がどれくらいあるか”を見ます。

STEP3:借換えする目的を明確にする

→ 毎月の返済額を下げたいのか

→ 返済を早く終えたいのか

→ 将来の金利上昇リスクを抑えたいのか

→ 団体信用生命保険を手厚くしたいのか

STEP4:借換の目的とキャッシュフロー表と照らし合わせる

→ 借換えで家計が「安定する」なら実行

→ 家計が「揺らぐ」なら実行しない

借換えの目的は返済額を減らすことではなく、家計を守ること。

この原則を踏み外さない限り、借換えの判断はぶれません。

11-6. 草野の実務コメント

「借換えは“安易に飛びつくほど危険”な金融判断です」

ネット記事の多くは「借換えメリット」を強調しますが、

実務を知るFPから見ると、

借換えほど“家計の体力”を問われる金融判断はありません。

金利差だけでなく、

- 教育費

- 老後資金

- 共働きの働き方

- 手元資金

- 税金(減税)

- 金利の今後

をすべて総合して判断する必要があります。

草野が最終的に伝えたいのはただ一つ。

▶ 結論

「借換えは家計を守るための“手段”であり、目的ではない」

借換えをすることで

家計の自由度が高まり、将来の安心が増すなら実行。

逆に手元資金が減り、家計が危うくなるなら実行しない。

判断軸はいつも“家計の未来”です。

12. 家づくりと金利をめぐる落とし穴(よくある失敗例)

家づくりの相談を受けていると、

「まさか自分がこうなるとは…」

と、購入後に後悔される方が少なくありません。

その原因の多くは

“金利と家づくりの関係”を正しく理解しないまま、

家の予算を決めてしまうこと。

この章では、草野が長年の実務で見てきた、

“本当に起きやすい落とし穴” を整理します。

12-1. 落とし穴①:「変動金利=安い」という思い込み

変動金利は当初の金利が低いため、

「得」「安い」「固定よりおトク」

という印象を持たれがちです。

しかし実務では、次のようなトラブルが頻発します。

- ケース1:想定以上の金利上昇に耐えられない

→ 変動金利は“遅れて上がる”ため、心の準備ができないまま返済額が増える。

- ケース2:教育費のピークと返済増が重なる

→ “返済アップ × 教育費アップ”で家計が崩れる。

- ケース3:手元資金が不足して防御ができない

→ 金利上昇時に、借換えや部分固定など対策を打てない。

草野の実務コメント

「変動金利を選ぶなら“家計のリスク耐性”が必要」

変動金利は、

“低金利の恵みを受けられるだけのリスク耐性のある家計”

かどうかが最重要です。

12-2. 落とし穴②:固定金利を“高いから”と避けてしまう

固定金利は変動に比べて高く見えるため、

“割高に感じてしまう” 家庭が多いです。

しかし、次の点が見落とされがちです。

● 固定金利は「将来の家計を守る保険」

返済が一定のため、

- 教育費

- 老後資金

- 車の買い替え

など、大きな支出と“バッティングしない”安心感があります。

● “固定=高い”のではなく“リスクの買い取り”

金利上昇が起きた時、

固定金利の価値は一気に高まります。

草野の実務コメント

「固定は高いのではなく“安心を前払い”する選択肢」

当面の返済額だけで判断すると、

将来の家計リスクを見誤ります。

12-3. 落とし穴③:住宅会社の資金計画書を“家計計画”だと誤解する

住宅会社の資金計画書は

“建てるための資金計画” であり、

“生活費を含めた家計計画”ではありません。

そのため、次のような問題が起きます。

- 生活費の見積もりが甘い

→ 教育費・車の買い替え・老後資金が計上されていない。 - 変動金利前提で“返済可能”と判断してしまう

→ 変動金利の返済額を“将来の返済額”と誤解してしまう。 - 食費・通信費・保険など、家庭ごとの差が反映されていない

→ 現実とかけ離れた“机上の家計”になりやすい。

草野の実務コメント

「資金計画書は“家を建てるための資料”。

家計を守るためには別の視点が必要」

キャッシュフロー表(家計の地図)を作らないと、

本当の返済可能額は分かりません。

12-4. 落とし穴④:つなぎ融資・諸費用を考えていなかった

注文住宅の場合、

つなぎ融資(建築中の資金)が必要になることが多く、

- 金利

- 手数料

- 保証料

がまとまってかかります。

これが資金計画に入っていないと、

“実は変動より固定の方が安かった”

という逆転現象が起きることも珍しくありません。

▼ケース:フラット35で建てるときは特に要注意

フラット35には検査が入り、

つなぎ融資が必須になるケースが多いため、

諸費用が増えやすい構造にあります。

草野の実務コメント

「つなぎ融資は“家づくりの隠れコスト”。

予算に入れていないと後悔しやすい」

12-5. 落とし穴⑤:頭金を入れすぎて“資金ショート”

頭金を入れすぎてしまい、

次のようなトラブルも見受けられます。

● 教育費が払えない

● 車の買い替えができない

● 急な病気・ケガに対応できない

● 引っ越し費用・家具家電が足りなくなる

草野の実務コメント

「頭金は“残す金額”の方が重要」

頭金は多ければ良いのではなく、

家計の弾力性を奪わない金額にすることが正解です。

12-6. 落とし穴⑥:住宅ローン減税を理解しないまま繰上げ返済

住宅ローン減税の期間中に

繰上げ返済をしてしまい、

- 控除額が減る

- 手元資金が不足

という“二重の損”を抱えるケースも多いです。

草野の実務コメント

「減税期間は“繰上げ返済を焦らない”。

13年後にその時の状況に合わせて対応を考える」

12-7. 落とし穴⑦:金利上昇局面で対策を後回しにする

2024〜2026年のような金利変動期では、

対策のタイミングが重要です。

▼ よくある失敗

・「まだ大丈夫」と様子見

・市場のニュースを追わない

・借換えの相談を遅らせる

・変動金利の見直しに気付かない

▼ 結果として

→ 返済額が急増してから慌てて相談

→ 審査が間に合わず借換えができない

→ 住宅会社・銀行の繁忙期で対応が遅れる

草野の結論:

「金利が動く前に動いた人が、家計を守っている」

「金利の知識不足は、家計にとって“最大のリスク”になる」

住宅ローンの失敗は、

- 情報不足

- 思い込み

- 間違ったアドバイス

から生まれることがほとんどです。

しかし、金利の仕組みと家計の関係さえ理解していれば、

ほとんどの失敗は防げます。

草野の長年の実務経験から言えるのは、

「金利を理解する=家計を守る力がつく」

ということです。

13. 住宅購入の進め方と金利の関係(ステップ別解説)

住宅購入には、

“正しい順番” と “金利判断のポイント”

の2つがあります。

順番を間違えると、

- 借入額の誤り

- 金利タイプの選択ミス

- スケジュールと実行金利のズレ

など、家づくり全体に連鎖してしまいます。

ここでは、家づくりの各ステップと

その時点で考えるべき金利の視点

を分かりやすく整理します。

13-1. ステップ1:情報収集(家づくりの入口)

= “金利の基礎知識” を理解する段階

最初のステップでは、

まだ住宅会社を決める必要はありません。

むしろ大切なのは、

金利の種類と特徴を理解すること。

▼ この段階で理解すべきこと

- 変動金利の仕組み(短期プライムレート連動)

- 固定金利の仕組み(長期金利との関係)

- フラット35は“固定金利商品のひとつ”

- 返済負担率の考え方

- 住宅ローン減税の基礎

▼ 草野の実務コメント

「“変動の方が安い” という思い込みでスタートすると、

家づくり全体の判断がぶれやすい。」

まずは金利の基本を押さえることが、

最も重要な“初期投資”になります。

13-2. ステップ2:家計整理

= “返せる額” を決める段階

多くの人が「借りられる額」で家づくりを考えます。

しかし草野の結論は逆で、

“返せる額”から逆算することが成功の基本です。

▼ この段階で行うこと

- 現在の家計の支出整理

- 固定費の洗い出し(通信費・保険・教育費)

- 将来の家計の見通し

- 頭金の適切な金額決定

- 「キャッシュフロー(家計の地図)」の作成

▼金利との関係

家計の耐性を確認することで、

次の判断ができるようになります。

- 金利上昇に耐えられるか

- 固定金利の方が合うか

- ミックスローン(変動+固定)が良いか

- 金利上昇に備えていくら残すべきか

▼草野の実務コメント

「家計が強ければ、金利の選択肢は広がる。

家計が弱いのに変動金利を選ぶのは危険。」

13-3. ステップ3:住宅会社の比較・土地探し

= 予算(借入額)が固まり始める段階

この段階から、

住宅ローンの借入額が現実的な数字になります。

▼ この段階でやるべきこと

- 建物価格の比較

- オプション費用の把握

- 土地価格の見極め

- 諸費用(登記・火災保険・つなぎ融資)の整理

- “本体価格以外”を漏れなく積み上げる

▼金利との関係

借入額によっても、適した金利タイプは変わります。

- 借入が多い → 返済額の変動リスクが大きくなる → 固定金利の価値が上がる

- 借入が少ない → 変動金利の恩恵を受けやすい

▼草野の実務コメント

「借入額が決まる段階で金利タイプを考える。

順序が逆だと誤るケースが非常に多い。」

13-4. ステップ4:住宅会社の契約

= “融資の準備” が正式にスタートする段階

契約をすると、融資の手続きが進みます。

ここでは“金利選びの事前準備”が必要です。

▼ この段階でやるべきこと

- 金利タイプの絞り込み

- フラット35S・子育てプラスの対象確認

- つなぎ融資の必要性

- 団信(特に共働き)の設計

▼ 金利との関係

契約後は“金利がいつ決まるか”

を明確にする必要があります。

金融機関によって

- 申込時金利

- 承認時金利

- 実行時金利(最も多い)

が異なるため、

スケジュールと金利をセットで管理することが重要です。

▼ 草野の実務コメント

「“金利が決まる日”を知らずに契約すると、

予想外の返済額になるケースが多い。」

13-5. ステップ5:住宅ローン事前審査

= 候補の絞り込み(変動 or 固定 or ミックス)

事前審査では、

借入可能額と金利タイプの選択肢が具体化します。

▼ この段階でやるべきこと

- 候補金融機関を2〜4つに絞る

- 金利の比較

- 諸費用の比較

- 団信・特約内容を比較

- 返済方式(元利均等/元金均等)の決定

▼ 金利との関係

審査結果と同時に

仮の金利シミュレーション を行い、

家計の負担許容度を確認します。

- 借入額 × 金利 × 返済期間

→ 月の返済額が確定するため、

ライフプランとの照合が必須です。

13-6. ステップ6:建築(工事期間)

= “つなぎ融資・金利変動” の盲点が多い

注文住宅では、

建築中に費用が必要になるため、

つなぎ融資(分割融資)が発生します。

これを知らずに進むケースが非常に多いです。

▼ この段階で発生すること

- つなぎ融資の利息

- 手数料

- 保証料

- 残金支払いのタイミング

- 実行金利の確定日が近づく

▼ 金利との関係

- つなぎ融資の金利は高め(2〜3%台)

- 工期が延びるほどコストが増える

- 実行月の金利が上がる可能性もある

▼ 草野の実務コメント

「建築期間は“金利が決まる直前”。

情報収集とシミュレーションが一気に重要度を増す。」

13-7. ステップ7:引渡し・住宅ローン本実行

= “実行金利” が最終的に決まる瞬間**

住宅ローンの金利が確定するのは、

ほとんどの場合 “実行日” です。

▼ この段階で重要なこと

- 実行日の金利確認

- 必要書類の最終チェック

- 団信の確定

- 火災保険の契約

- 諸費用の支払い

▼ 金利との関係

固定金利は長期金利(10年国債)に影響され、

急な市場変動で0.1〜0.3%動くこともあります。

金利・経済状況を見て、

実行時期をずらすことも検討した方がよいケースもあります。

▼ 草野の実務コメント

「金利は“契約”ではなく“実行”で決まる。

建築スケジュールと金利発表日を常にセットで確認すること。」

13-8. ステップ8:入居後(返済開始)

= “返済計画と金利動向”のメンテナンスが必要

入居後は返済がスタートしますが、

返済計画は“作って終わり”ではありません。

▼ この段階でやるべきこと

- 年1回の返済チェック

- 金利状況の確認

- 借換えの検討(固定→変動/変動→固定など)

- 家計の変化に応じた返済額の調整

- 固定資産税・修繕費の積立

▼ 金利との関係

- 市場金利の変動で返済額が変わる

- 教育費・老後資金とのバランス

- 借換えのタイミングが家計に大きく影響

▼ 草野の実務コメント

「家づくりは“引越しの日”に終わらない。

返済計画の見直しこそ、家計を守る最大の武器。」

草野の結論

“家づくりの順番”と“金利の判断”はセットで考えるべき

住宅購入は、

- ステップごとに考えること

- 金利との関係

- 家計の影響

が全く違います。

順番を誤ると、

- 借入額の誤り

- 金利タイプのミス

- 家計の破綻リスク

につながります。

しかし、正しい順番で進めれば、

金利は“怖いもの”ではなく、“家計を守る武器”に変わります。

14. よくある質問(FAQ)

家づくりの相談をしていると、

金利タイプ・借入額・返済計画などについて、

多くの方が同じような疑問を抱えています。

この章では、

特に問い合わせが多い「よくある質問」をまとめました。

Q1. 変動金利と固定金利、どちらが得なんですか?

A1.得かどうかは“家計の強さ”で変わります。

- 借入額が少なめ

- 共働きで家計に余裕がある

- 金利上昇でも耐えられる手元資金がある

→ 変動金利が向いている場合が多い - 借入額が大きい

- 子育て・教育費が重なる時期に購入する

- 将来の支出が多い

→ 固定金利の安心感が大きなメリット

草野の結論は以下です。

“どちらが得”ではなく、“どちらが我が家に合うか”。

Q2. フラット35はどんな人に向いていますか?

A2. 長期で返済を安定させたい家庭に向いています。

フラット35は「全期間固定金利タイプ」のローン商品で、

次のような方との相性が良いです。

- 借入額が大きめ

- 返済期間が長い(30〜35年)

- 子どもが小さく、教育費のピークを迎える家庭

- 金利上昇が不安

- 手堅く返済を続けたい人

また、

フラット35S・子育てプラスの優遇(当初5年▲1.0%など)

を使えるかどうかで魅力が大きく変わります。

Q3. 頭金はどれくらい入れるべきですか?

A3. “残すお金”を優先して決めるべきです。

よくある誤解は

「頭金は多いほど良い」という考え方です。

草野の実務では、

生活防衛資金(6〜12か月分)+将来の教育費+車の買い替え費

を残した上で、

無理のない範囲で頭金を入れるのが正解。

頭金を入れすぎてしまうと、

- 教育費不足

- 車の買い替え不能

- 生活費の赤字

といった“資金ショート”が起きやすくなります。

Q4. 住宅ローン減税はどう活用すればよいですか?

A4. 減税期間中は“急いで繰上げ返済をしない”ことが重要です。

住宅ローン減税は、

払った利息の一部が所得税・住民税から戻る制度です。

そのため、

返済を早く進めると控除額が減る

という逆効果が生じます。

草野の結論:

→ 減税期間中は繰上げ返済を焦らず、13年後に“出口戦略”を考える。

Q5. 金利が上がるのが心配です。どう備えれば良いですか?

A5. 3つの視点で備えると安心です。

- 手元資金を厚めに残す

- 固定金利またはミック金利を検討する

- キャッシュフロー表で将来を見える化する

金利上昇は“いつ上がるか”が読みにくいため、

家計の耐性を上げておくことが最大の防御になります。

Q6. 変動金利で借りたあと、途中で固定へ切り替えることはできますか?

A6. できます。金利状況によっては有効な対策です。

多くの金融機関では、

返済中に「固定金利期間選択タイプ」に切り替えることが可能 です。

ただし、

- 切り替え時点の金利が適用

- 手数料がかかる場合がある

- 金利水準によっては不利になる

など注意点もあります。

草野の実務では、

“変動が上がると思ったら、すでに固定が上がっている”

という事態になりがちですので、ご注意ください。

Q7. 住宅ローンの借換えは、どんな時に検討すべき?

A7. 金利差が0.5%以上 or 返済期間10年以上 が目安です。

借換えは、

- 金利差

- 返済期間

- 残高

- 手数料

を総合的に判断します。

特に変動金利の上昇局面では、

“早めの借換え相談”が家計を守る一手です。

Q8. 住宅会社から勧められた“予算”は信用していいの?

A8. 建築会社の見積もりは“建てるための費用”。

家計の予算とは別物です。

住宅会社の概算見積もりや資金計画書は、

- 建物

- オプション

- 諸費用

をまとめたもの。

しかし、

生活費・教育費・車・老後費用は入っていません。

家計の予算は、

キャッシュフロー表で判断するのが唯一の正解です。

Q9. 頭金ゼロでも買えますか?

A9. 可能です。手元資金があっても住宅ローン減税をより受けるために

頭金をゼロにするという方法もあります。

ただ、まったく余裕資金が無いのに頭金ゼロで住宅ローンを借りると、

家計が厳しくなる恐れがあります。

草野のまとめ

「質問の数だけ、“家づくりの不安”がある」

家づくりは人生最大の買い物です。

不安や疑問が出るのは当然です。

しかし、

- 金利の仕組み

- 返済の考え方

- 家計の見える化

- 制度の上手な使い方

さえ理解すれば、

ほとんどの不安は解消できます。

草野の結論はシンプルです。

“正しく理解し、順番に決めていけば後悔しない。”

15. まとめと行動提案

― 金利を知れば、家づくりはもっと安心になる ―

このガイドでは、

住宅ローンの金利タイプ・制度・返済計画・リスク管理まで、

家づくりに必要な知識を体系的に整理してきました。

住宅購入は情報量が多く、複雑に見えますが、

押さえるべきポイントは決して多くありません。

草野が31年間の相談経験から感じる、

“家づくりで後悔しないための核心”を最後にまとめます。

15-1. 金利は「仕組み」と「家計」と「タイミング」で決まる

多くの人は

「変動か固定か」

という選択肢だけに目を向けてしまいます。

しかし本質は、次の3つです。

① 金利の仕組みを知る(構造の理解)

- 変動は日銀の政策金利

- 固定は長期金利(10年国債)

- フラット35は“全期間固定金利の商品”

- つなぎ融資は高金利で別コスト

金利がなぜ動くのかが分かれば、

ニュースに振り回される必要がなくなります。

② 家計の耐性(返せる額)が分かっているか

- 手元資金

- 教育費

- 車の買い替え

- 生活防衛資金

- 修繕費の積立

家計に余力があるほど、

選べる金利タイプの幅が広がります。

③ 金利が決まるタイミングを理解しているか

特に重要なのは

“住宅ローンは契約時ではなく、実行時に金利が決まる”

という点。

- 建築スケジュール

- 金利発表日

- 引渡し日

をセットで管理することが、返済の安定につながります。

15-2. 返済計画は“作って終わり”ではなく、更新していくもの

返済計画はスタート時だけ作るもの…

と思われがちですが、

実務では “定期的な見直し” が正解です。

▼ 年に1度は見直す

- 家計状況(収入・支出)の変化

- 金利動向

- 教育費のステージ

- 借換えの可能性

▼ 家計の変化に合わせて調整する

- 子どもの成長

- 車の買い替え

- 転職・昇給

- ライフスタイルの変

▼ 金利上昇局面では特に重要

金利が動き始める時期ほど、

返済計画の見直しは家計防衛のカギになります。

草野の実務コメント

「返済計画は“生き物”。

家族の変化に合わせて育てるもの。」

15-3. 東海エリアで家を買うなら、“地域性”の理解が成功のカギ

名古屋・愛知・岐阜・三重は、

家づくりにおいて全国でも珍しい特徴を持つ地域です。

- 車社会

- 地震リスク(南海トラフ)

- 共働き率が高い

- ハウスメーカーの存在感が大きい

- 独自の土地事情

これらを理解した上で、

返済計画・金利選びを行うことが重要です。

15-4. 金利ニュースと生活型の思考をセットにする

ニュースでは毎日のように

「金利が上がった」「FRBが利下げした」

と報じられます。

しかし大事なのは、

ニュースを“家計”に翻訳すること。

● 変動金利 → 日銀の政策金利と円の動き

● 固定金利 → 長期金利とアメリカの動き

● フラット35 → 国債市場の影響

● 借換え → 市場金利と手数料の兼ね合い

草野の実務コメント

「経済ニュースを“家計ニュース”に変換できるようになると、

家づくりの判断スピードと質が劇的に上がる。」

15-5. これから家を建てる方へ(行動提案)

― 今日からできる3つのステップ ―

最後に、家づくりを成功させるための

具体的な「次の一歩」をご提案します。

STEP1:家計を整理し、「返せる額」を知る

- 現在の支出

- 生活防衛資金

- 将来の教育費

- 車・保険などの固定費

返せる額を決めることが、金利選びのすべての基礎。

STEP2:金利ニュースを“家計視点”で理解する

- 変動と固定の違い

- 長期金利の動き

- 政策金利の方向性

- アメリカの経済との関係

STEP3:建築スケジュールと実行金利をセットで考える

家づくりの順番

= 借入額

= 金利

= 家計の安定

がすべて連動します。

草野の結論

「正しい知識と順番で進めれば、家づくりは必ず“安心”につながる」

家づくりは“高額だから”不安になるのではありません。

知らないことが多いから不安になる のです。しかし、

- 金利

- 家計

- 住宅会社選び

- スケジュール

- 地域性

を体系的に理解すれば、家づくりは驚くほどスムーズに進みます。

そして、あなた自身が家族の将来を守る“家計の設計士”になれます。

住宅ローンは、単なる「借入条件の比較」ではなく、

これから何十年と続く家計の土台です。

金利が上がるか下がるかを当てに行くよりも、

「どういう金利環境でも破綻しない家計か」

を考えることの方が、はるかに重要です。

このコラムが、いま一度ご自身の住宅ローンと家計を見直す

“整理の材料”になれば幸いです。

🔗 過去の金利動向はコチラ

・2026年1月

https://my-home-fp.com/column/20260105/

・2025年12月

https://my-home-fp.com/column/20251201/

・2025年11月

https://my-home-fp.com/column/20251104/

・2025年10月

https://my-home-fp.com/column/20251001/

・2025年9月

https://my-home-fp.com/column/20250901/

・2025年8月

https://my-home-fp.com/column/20250801/

🔗 過去の関連記事はコチラ

・金利・価格・制度から読み解く 2026年の家づくり

https://my-home-fp.com/column/20260103/

・変動1%目前のいま フラット35で金利と安心を両立

https://my-home-fp.com/column/20251225/

・金利上昇時代にフラット35はどう変わる? 限度額アップ・借換え優遇・40年返済へ

https://my-home-fp.com/column/20251224/

・【速報】日銀が再び利上げ 変動金利は1%の時代へ

https://my-home-fp.com/column/20251220/

・円安&長期金利上昇 年末~来春の住宅ローン予想