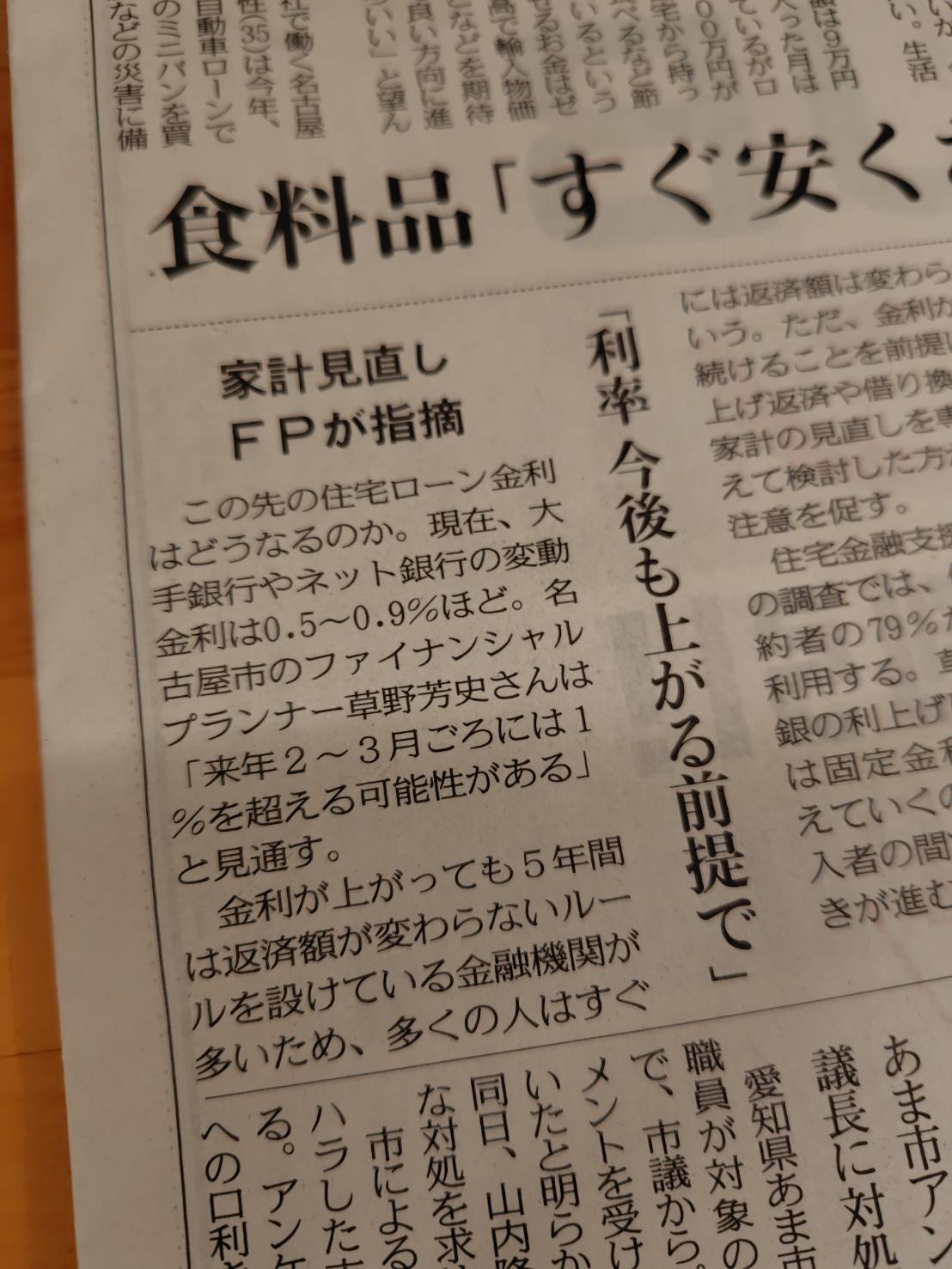

住宅ローンの金利タイプには、次の3つがあります。

・変動金利タイプ

・固定金利期間選択タイプ

・固定金利タイプ

変動金利タイプは、

市場金利に連動して金利が変わるというもの。

具体的には、年2回金利が見直しされます。

銀行にとっては、将来市場金利が上がった分だけ

金利を上げることが出来るためリスクが低い分、

金利も低く設定されています。

逆に言うと、借りる側には金利上昇リスクがあるため、

金利が上がっても直ちに家計に影響が出ないように、

・返済額は5年間変わらない

・返済額が見直される6年目に金利が上昇していても、

返済額は当初5年間の1.25倍を上限とする

というルールが適用されます。

とはいえ、金利が上がれば月々の返済が家計の負担になりますし、

さらに金利が上がれば、返済していても利息を払い切れず、

“未払い利息”が発生することもあります。

固定金利期間選択タイプは、

選択した一定期間だけ金利を固定するというもの。

固定できる期間は3・5・10年などが一般的。

その固定期間が終了後は、

再度固定金利期間選択タイプを選んでも、

変動金利タイプに移行しても構いませんが、

金利はそのときの市場金利に応じて決まります。

一定期間の金利=返済額を確定できるので、

その間は金利が上昇しても影響がありません。

ただし、変動金利タイプの1.25倍ルールのような

固定期間終了後の返済額に上限が無いため、

一気に返済額が上がるという事態も起こり得ます。

とは言え、当初固定期間を10年としておけば、

その間に借り入れた元金の返済も進んでいるため、

固定期間終了後に金利が上がっていたとしても、

意外と返済額は上がっていなかったということもあります。

固定金利タイプは、

金利がずっと変わらないというもの。

将来の金利上昇リスクが全く無いため、

安心感を求める方にはピッタリですが、

借り手側のリスクがない分(貸して側にはリスクがある)、

金利は3つの金利タイプの中では高く設定されています。

住宅金融支援機構のフラット35が代表格です。

平成25年5月現在のそれぞれの金利は、

変動金利タイプが1.0%前後(0.775~)、

固定金利期間選択タイプの10年固定が1.5%前後(1.2%~)

固定金利タイプのフラット35が1.81%(20年以上)

となっており、金利が低ければリスクがある、

リスクがなければ金利が高いといえます。

それぞれの金利タイプのメリット・デメリットを理解し、

家計の収支予測(キャッシュフロー表)をもとに

判断することをお勧めします。