ここ数日の報道で、「円安」「長期金利の急上昇」「株価の乱高下」と気になる言葉が並んでいます。「金利上昇」というニュースを見ると、「これ、住宅ローンに影響するの?」「変動金利は上がるの?」「固定金利は今後どうなる?」と、これから家を購入する人はもちろん、現在返済中の方まで気になってしまうのではないでしょうか。

その不安はもっともで、金融市場の動きは、同じ金融商品である住宅ローンの金利にも影響を与えます。そこで今回は、最新の為替・金利動向を踏まえつつ、年末~来春にかけての住宅ローンの行方を分かりやすく整理していきます。

1)円安加速で何が起きているのか(変動金利タイプに影響)

まずは為替の動きから。ドル円レートは11月20日時点で 1ドル=157円台 と、約10か月ぶりの水準まで円安が加速しています。背景としては、

- 米国は利下げに慎重で、金利が高止まり

- 日本は金融政策の正常化が遅れ気味

- 結果として「日米の金利差が拡大」

- 円が売られやすく、ドルが買われやすい構図

といった点が挙げられます。

円安が進むと、輸入物価が上がり、国内の物価・賃金に波及します。高市政権も子ども一人につき2万円の給付など物価高対策を検討していますが、日銀としてもこのまま手をこまねいてはいられません。

そこで、日米の金利差を縮め、物価高を抑えるために政策金利を引き上げる可能性が高まっています。以前から「12月にも政策金利を上げるのでは?」という観測があり、今回の円安進行によって、その可能性はさらに高まったと言えます。

▶ 来春にかけて変動金利が上昇する可能性

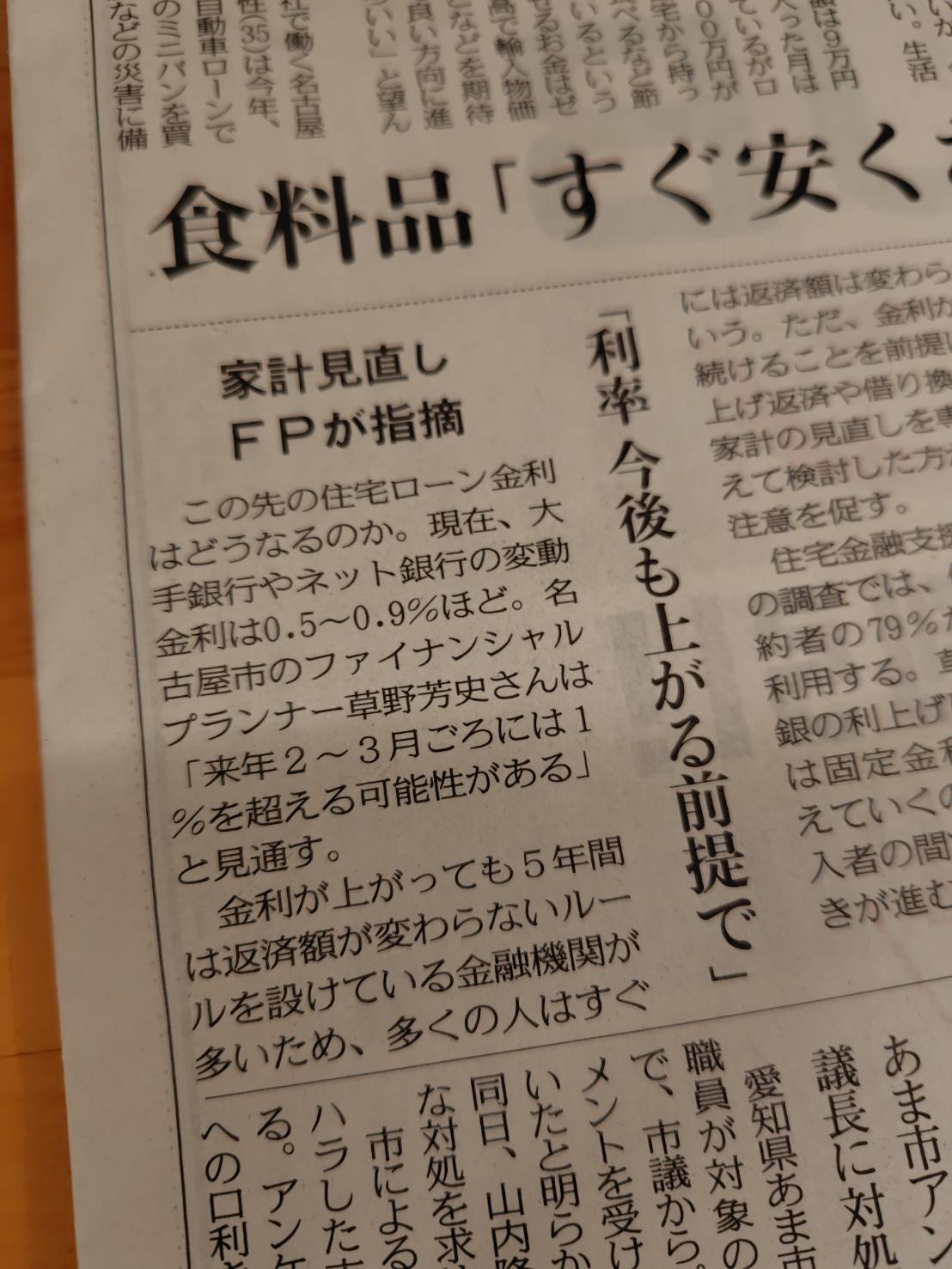

政策金利が上がった場合、影響を受けるのは変動金利タイプです。例えば、現在の政策金利は0.5%、変動金利の代表的な金利は0.7~0.8%程度です。仮に政策金利が0.75%へ引き上げられれば、変動金利も1.0%を超す水準になる可能性があります。

昨年3月のマイナス金利政策解除前は、0.3~0.4%台の変動金利も珍しくありませんでしたが、いよいよ「脱低金利時代」が本格化し、変動金利が1.0%を超えるのは時間の問題となっています。

2)長期金利の上昇(固定金利タイプに影響)

一方で、長期金利(10年国債利回り)も、これまでの1.6%台から11月20日時点で1.815%と急上昇しています。

これは、

- 日銀の国債買入れの縮小(金融緩和の正常化)

- 大型補正予算による国債発行増の観測

- 円安による輸入物価上昇とインフレ圧力

- 海外金利上昇の波及

など、複数の要因が重なったものです。長期金利の動きは、フラット35や全期間固定金利タイプに直結します。

▶ 12月の固定金利は「利上げシグナルが点灯」

固定金利はこれまでじわじわ上昇してきましたが、このところの長期金利上昇を踏まえると、12月のフラット35は“利上げの可能性が非常に高い”でしょう。数字を挙げるなら、11月の1.90%に対し、2.0%の大台に乗る可能性も否定できません。

Instagramリールでも触れましたが、長期金利の動きは翌月の固定金利にほぼ反映されます。固定金利を検討している人にとっては、まさに「動く前」の分岐点です。

3)円安×金利上昇×株価乱高下の三つ巴

今回の動きは、為替・金利に加え、株価が乱高下している点も特徴です。株価が動くと、

- 投資家が国債を売買し、長期金利が揺れる

- 安全資産・リスク資産の移動で円の動きも乱れる

- 市場全体が“落ち着かない”状態になる

ため、住宅ローン金利にも波及します。

ここ数日の市場は「リスクオフなのか、景気後退なのか、インフレなのか」方向感を模索する不安定な局面で、ニュースの一つひとつが金利に反応しやすい状況です。

4)来年にかけての“変動・固定”の動き方イメージ

■ 変動金利タイプ:政策金利(短期金利)が上がると、ほどなく上がる

- 12月の日銀会合で政策金利引上げの可能性

- 実際のローン金利反映は年明け~春

- 2026年中に追加利上げの可能性も

■ 固定金利タイプ(全期間固定・フラット35):長期金利が上がると、すぐ上がる

- 長期金利上昇により、12月は“利上げほぼ確実”

- 建築費や資材の上昇も重なり、上振れ圧力は継続の見込み

- 特にフラット35は翌月に反映されやすい

いまは、変動も固定も動きやすい局面に入っていると言えます。

5)必要なのは“恐れ”ではなく“冷静さ”

ここまで読むと「早くしないと損しそう…」と不安になる方も多いと思います。ただ重要なのは、

▶ “焦る”のではなく、“金利前提を時代に合わせて更新する”こと。

10年以上続いた超低金利時代は終わりつつあり、「金利のある世界」を前提に家づくりを考える時代に入りました。

▶ 必要なのは「家計の地図(ライフプラン)」

「将来の金利上昇に耐えられるか?」「返済額が増えたら家計はどうなるか?」「固定にすべきか、変動にすべきか?」といった疑問は、勘ではなくライフプラン(キャッシュフロー表)で検証することが不可欠です。

- 借入額はいくらまでが安全か

- 返済額が増えた場合、教育費や老後資金はどうなるか

- 固定と変動の違いが家計に与える影響

- 団信や保障の設計をどうするか

「家計の将来予測地図(ライフプラン)」を持つことで、金利変動の不安を数字で見える化できます。

まとめ

円安、長期金利上昇、株価の乱高下――いま市場は“揺れる時期”にあります。ただし、正しく理解し、冷静に備えれば住宅購入は十分に成功できます。

- 円安 → 政策金利上昇 → 変動金利に影響

- 長期金利上昇 → 固定金利に即反映

- 年末~来春は金利が“動きやすい”時期

- 低金利前提の家づくりは見直しを

- ライフプランで家計を“見える化”することが最重要

これから家を建てる方も、いま住宅ローンを返済中の方も、「金利のある世界」の住宅ローン戦略をぜひ考えてみてください。

□□□□□□□□□□□□□□□□□□□□□□□□

マイホーム購入前に、中立な第三者にご相談を!

名古屋駅前の住宅専門ファイナンシャルプランナー

家計とマイホーム相談室 草野芳史

□□□□□□□□□□□□□□□□□□□□□□□□